海外旅行へ行くとなると、「海外旅行保険に入らないとダメかな…?」と思いますよね。

なんせ海外は医療費も高額だし、盗難も多いし、日本に比べたら危険ですから。

でも私は旅行に行く際、海外旅行保険には1円も払っていません。

なぜなら、クレジットカードについている無料の海外旅行保険を使っているから。

約7か月間の世界一周旅行に行ったときも、全て年会費無料のクレジットカードの海外旅行保険を使っていたので、保険料は無料でした。

「え、クレジットカードの海外旅行保険だけで大丈夫なの? それだけじゃ足りなくない?」と不安に思う人もいることでしょう。

でも正直、普通の人ならクレジットカードの海外旅行保険だけで十分です! 全然足ります。

あ、もちろんクレジットカードによっては、全く海外旅行保険がついてなかったり、補償内容がショボかったりするので、どのカードを選ぶかは重要です。

というわけで今回は…

- 結局、どのクレジットカードを選べばいいの?

- クレジットカードの海外旅行保険だけで本当に足りるの?

- 実際トラブルにあったら、どうやって保険金を請求するの?

…などなど、世界一周の前に私が知りたかったクレジットカードの海外旅行保険情報をまとめてみました♪

※「おすすめのクレジットカードだけサクッと知りたい!」という方は、こちらまで飛んでください。

そもそも海外旅行保険って本当に必要なの?

海外旅行へ行くなら、海外旅行保険への加入は必須…みたいな風潮がありますが、そもそも海外旅行保険って、本当に必要なんでしょうか?

特に短期の旅行の場合、現地で入院が必要な病気を患ったり、大事故に巻き込まれたりする人って、実際にはそこまで多くないですよね。

では、海外旅行保険が必要になるほどのトラブルが起こる確率はどれぐらいなのでしょうか?

海外旅行保険が必要になる確率とは?

とある保険会社の調査によると、海外旅行保険に加入した人で、実際に保険金の請求をした人(=海外旅行中にトラブルにあった人)の割合は、3.4%だったそうです。

これは29人に1人が、何らかのトラブルにあったという計算になります。うーん、微妙なところ…。でも思ってたよりは、高い数値かも。。

高額な支払いが必要になる確率は?

ただこれって、「デジカメを盗まれた」とか「飛行機が欠航したせいで、急遽現地のホテルに宿泊しなきゃいけなくなった」…みたいな少額のトラブルも含まれているんですよね。

病院に行って治療費がかかった人は、上記データ(3.4%)のうちの約半分。つまり1.7%ほど。

300万円以上もの費用がかった人の割合は、0.006%ほど。そのうち約半数はシニア層(65歳以上)となっています。

つまり、ごく普通の若い人が海外で何百万円も請求されるようなトラブルにあう…ってのは、かなり稀なケースと言えるでしょう。

でも、もしトラブルにあったら…?

とはいえ、海外でトラブルにあう確率はゼロではありません。

そして、もしトラブルにあってしまった場合、海外での治療費は高額になりがちです。

日本の場合、医療費は3割負担で済むので、例えば病院に行って1万円かかったとしても、支払う金額は3,000円ですみますよね。

ところが、海外だと全額自己負担。

その上、アメリカのように医療費が高額な国だと、風邪の診察でさえ数万円、入院したら1泊数十万円も請求されてしまいます。(ニューヨークで盲腸の手術をすると、200万円以上かかるそうです)

なので無保険で海外に行くのは、あまりにもリスクが高いのです。特に貧乏旅行者にとって、旅先での数万円~数十万円の出費は、大きな痛手ですよね…。

でも海外旅行保険の充実したクレジットカードさえ持っていれば、お金をかけずに保険に入れちゃいます。だから高額支払いのリスクも、無料で回避できるのです!

でもクレジットカードの保険だけで大丈夫? 普通の海外旅行保険との違いは?

「クレジットカードの海外旅行保険だけで、本当に十分なの?」「カードの保険なんて、大した保障がないんじゃない? 」と思う方もいることでしょう。

確かにクレジットカードの保障内容は、有料の海外旅行保険に比べると劣ります。(まあ無料で付いてくる保険なので、当然といえば当然なんですが)

クレジットカード付帯の海外旅行保険のデメリットといえば、主に以下の3つ。

- 「疾病死亡」がない

- 補償されない項目がある

- 補償の金額が低め

以下、詳しく解説します。

1. 「疾病死亡」がない

クレジットカード付帯の保険だと、基本的に「疾病死亡」…つまり、海外で病気になって死んでしまったときの保障がありません。(事故にあったときの死亡保障はあります)

とはいえ海外旅行中に大病を患って、そのまま海外で死んでしまう…というのは、何十万人に1人の確率じゃないかと思います。

大きな病気になったら、普通はまず帰国するでしょうし。(現地の病院で治療を受けた際の費用は、もちろん補償されます)

まあ個人的には、死んだ後にお金はいらないな…と思ったりするんですけどね。天国じゃ、お金使えないので。(日本で生命保険に入っている場合は、万が一死んじゃったとしても、家族にお金がいきます)

ただ「海外旅行保険に、疾病死亡が絶対欲しい!」という方は、クレジットカードの保険にプラスして、有料の海外旅行保険にも入っておいたほうがいいでしょう。

2. 補償されない項目がある

有料の海外旅行保険の場合、保険によっては「ロストバゲージ(*)」にあった際、購入したもの(ただし洗面用具や下着・パジャマ等、どうしても必要になったものに限る)の代金を補償してくれたりします。

…が、年会費無料のクレジットカードにはそういった補償がありません。

ただ、たとえロストバゲージにあったとしても、生活必需品の費用なんて少額でしかないので、この補償は特に必要ないかなーと思っています。

*ロストバゲージとは:空港で預けた荷物が、到着地ですぐに受け取れないこと(預け荷物が、何日か遅れて届く)。飛行機が遅れたせいで、乗り継ぎの空港で荷物を積み替える時間がなかった…とか、空港スタッフのミスで違う空港に荷物が送られてしまった…なんてことが原因で起こります。航空会社によっては、お詫びにいくらかお金をくれたりします。ちなみに私は世界一周中、一度もロストバゲージにはあいませんでした。

3. 補償の金額が低め

クレジットカードについている海外旅行保険は、有料のものに比べて、補償額が低めに設定されています。

例えば、有料の海外旅行保険なら、事故や病気になったときの治療費が1,000万円ほど補償されたりしますが、年会費無料のクレジットカードだと、100万円~200万円ほどしか補償されなかったりします。

そのため次の方法で、クレジットカードの補償額を増やしておくのが良いでしょう。

クレジットカードの補償額を増やす方法

年会費が無料のクレジットカードでも、海外旅行保険の補償額を増やすことができます。

どうすればいいかというと、クレジットカードを複数枚持てばいいのです!

実は、病気やケガをした時に出る治療費の額って、他のカードの補償額と合算できるんですよね。

例えば、私の持っているカードの治療費補償額は、それぞれ以下となります。

たとえ海外で高額な治療費が請求されたとしても、1,000万円までは補償されるというわけです。これだけあれば、十分すぎると言えるんじゃないでしょうか。

※一部カード(リクルートカードや楽天カード等)は、「利用付帯」といって、事前にカードで旅費を支払っておかないと、海外旅行保険が適用されないので要注意です。詳しくは後ほど説明します。

つまり海外旅行保険付きのクレジットカードを沢山持っていればいるほど、補償額が大きくなるんですね。

まあ短期の旅行なら、ここまで沢山カードを作る必要はありません。行く国にもよりますが、3枚あれば十分じゃないでしょうか。

上記の中で3枚だけ作るとしたら、おすすめは「 エポスカード」「

エポスカード」「 横浜インビテーションカード」「三井住友VISAカード

横浜インビテーションカード」「三井住友VISAカード 」です。(各カードの詳細は、こちらにまとめています)

」です。(各カードの詳細は、こちらにまとめています)

クレジットカードの保険会社って大丈夫なの?

「クレジットカードに無料でついてる旅行保険なんて、どうせ大したことないんでしょ? 有料の保険会社に比べたら、サービスも悪いんでしょ?」と思う方もいることでしょう。(…正直、私はそう思ってました)

でも、全然そんなことないんですよ。

というのも、クレジットカードの保険会社って、実は有料の海外旅行の保険会社と一緒なのです。

なぜならクレジットカード会社は、「三井住友海上」や「損保ジャパン日本興亜」のような専門の保険会社に、海外旅行保険業務を委託しているから。

つまり対応窓口(接客サービス)は、有料の海外旅行保険会社と変わらないのです。

私は今まで何度かクレジットカードの旅行保険を使っていますが、対応窓口の方は全員すごく親切でした。

海外旅行保険付きクレジットカードの選び方

海外旅行保険のついたクレジットカードを選ぶ際に、注意したいポイントは以下の3点です。

- 保険は自動付帯か利用付帯か

- 補償額はいくらか

- カードの年会費はいくらか

以下、詳しく解説します。

1. 保険は自動付帯か利用付帯か

クレジットカードの海外旅行保険で一番気を付けたいポイントがここ。「自動付帯」と「利用付帯」についてです。

実はクレジットカードの保険には、この「自動付帯」と「利用付帯」の2種類があるんですが、注意が必要なのは「利用付帯」のカード。

「自動付帯」のカードなら、そのカードさえ持っていれば、自動的に海外旅行保険が適用されるので、事前の手続きは何もありません。

一方「利用付帯」のカードの場合、事前に旅行代金をそのクレジットカードで支払っておかないと、海外旅行保険が適用されないのです。

「旅行代金」とは…?

ここでいう「旅行代金」というのは、旅行会社に支払うツアー代金または、公共交通機関の料金(航空券や電車、バス、タクシー等の料金)となります。

ちなみに私は利用付帯のクレジットカードで、航空券を買うことが多いです。(ツアーで行くなら、ツアー代金の支払いにあてるのが楽でしょう)

※ネットで航空券を買う方法はこちらに書きました → 「スカイスキャナーの使い方。格安航空券はここに注意!!」

もしそれができなかった場合、空港までの電車でJRを使うなら、みどりの窓口に行って、普通切符をクレジットカードで支払うんでも、利用付帯を適用させることができます。(みどりの窓口なら、160円の切符でもクレジットカード払いOKです)

ただ、そもそも「自動付帯」のカードを持っていれば、こういう手間がない(カードを持ってるだけでいい)んですよね。

なので3か月以内の旅行へ行くなら、「自動付帯」のカードの方が断然おすすめです。

2. 補償額はいくらか

海外旅行保険で補償される項目には、次のようなものがあります。

- 傷害死亡・後遺障害:ケガを負って死亡したり、障害が残ったときの保険

- 傷害・疾病治療:ケガや病気の治療費

- 賠償責任:他人をケガをさせたり、ホテルの備品を壊したりしたときの費用

- 携行品損害:持ち物が盗まれたときや、壊れたときの補償

- 救援者費用:遭難した際の捜索や移送費用。家族が現地に駆けつけるときの費用

…なんかいろいろありますが、ここで特に注目したいのは「傷害・疾病治療」と「携行品損害」の金額です。なぜなら、この2つが最もよく使う保険だから。

補償額としては、「傷害・疾病治療(=ケガや病気の治療費)」なら100万円以上、「携行品損害(=持ち物の補償)」なら20万円ぐらいは欲しいところです。

たまに「傷害・疾病治療」が30万円程度だったり、「携行品損害」が0円だったり…なんてクレジットカードもあるので注意が必要です。

死亡保険の金額は重要じゃない

「傷害死亡・後遺障害」については、2,000万円~5,000万円などと金額を高めに設定しているカードもありますが、その理由は滅多にないこと(=あまり使われない保険)だから。

なので、「傷害死亡・後遺障害」の金額が大きいから良いカード…ってわけじゃないんですよね。

キャッシュレス対応のカードなら、お金がなくても大丈夫

海外の病院へ行く際、手持ちの現金がなくて、治療費を用意できない…という方は、「キャッシュレスサービス」のある海外旅行保険付きクレジットカードを持っていると便利です。

これは、治療費を自分で支払わなくていい(保険会社が直接病院に支払ってくれる)サービスのこと。

現地の病院へ行く前に、保険会社に電話すると、提携先の病院(外国人向けの病院や日系病院が多い)を紹介してくれます。

で、その病院へ行くと、かかった治療費を保険会社が直接払ってくれるのです。便利~! これならお金がない人でも大丈夫ですね。

ただ、提携先の病院がない地域(田舎など)に行くと、このキャッシュレスサービスは使えないので、いったん治療費を立て替える必要があります。

3. カードの年会費はいくらか

クレジットカードの海外旅行保険は基本的に、ゴールドカードなどの年会費が高いものほど、補償内容が充実します。

もちろん補償内容が良くて、年会費が無料のクレジットカードもあるのですが、どうしても数は限られてしまいます。

「年1回以上の利用で年会費無料」とか「年間○万円以上の利用で年会費無料」など、条件をクリアすると年会費が無料になるカードもあるので、そういったカードも積極的に活用していくのがおすすめです。

結局、おすすめクレジットカードはどれなの?

海外旅行保険付きのクレジットカードを選ぶ際は、以下の3条件を満たすものがベストです。

- 海外旅行保険が自動付帯する

- 「傷害・疾病治療」と「携行品損害」の補償額が高め

- カードの年会費が無料

以下、この3条件に当てはまる、おすすめのカードを3つ紹介します。

1. エポスカード

年会費無料なのに、海外旅行保険の条件が良いクレジットカードといえば、「 エポスカード」。

エポスカード」。

海外旅行保険が「自動付帯」(=自動でついてくる)な上に、キャッシュレス診療もOKで、審査も早いです。

エポスカードについている海外旅行保険の補償金額は、以下の通り。

- 傷害死亡・後遺障害:500万円

- ケガ治療:200万円

- 病気治療:270万円

- 賠償責任:2,000万円

- 携行品損害:20万円

- 救援者費用:100万円

年会費無料のカードなのに、ケガや病気の治療費は高めなのが嬉しいですね。

海外旅行に行く前に必ず作っておきたいカードの1つと言えるでしょう。

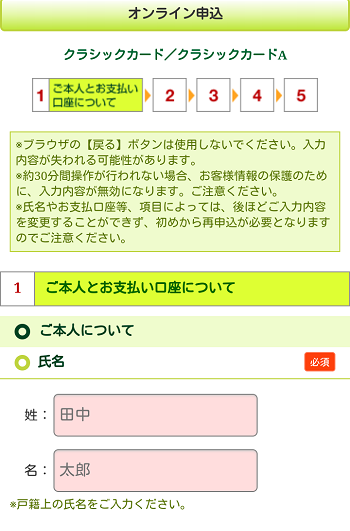

エポスカードの申し込み方法

エポスカードを申し込む際は、 こちらのページの下のほうにある

こちらのページの下のほうにある

「お申し込みはこちら」というボタンをクリックして、

空メールを送信すると申し込み画面のURLが送られてくるので、そのURLをクリックして名前や住所など必要事項を入力すれば完了です。

>  エポスカードの申し込みはこちら

エポスカードの申し込みはこちら

2. 横浜インビテーションカード

少しマイナーですが、「 横浜インビテーションカード」も、年会費無料なのに、充実した海外旅行保険が付いています。

横浜インビテーションカード」も、年会費無料なのに、充実した海外旅行保険が付いています。

カード名に「横浜」と書いてあるので、横浜に住んでいる人じゃないと作れないのか…と思いきや、そうじゃありません。

横浜に全然関係がない人、横浜に行ったことすらない人でも、なんの問題もなく作れるカードなのです。

「横浜インビテーションカード」についている海外旅行保険の補償金額は、以下の通り。

- 傷害死亡・後遺障害:2,000万円

- ケガ治療:200万円

- 病気治療:200万円

- 賠償責任:2,000万円

- 携行品損害:20万円

- 救援者費用:200万円

全体的に補償額が高めで、旅行保険は自動付帯、キャッシュレス診療もOK…と、海外旅行保険目当てで作るのに最適のカードと言えるでしょう。

横浜インビテーションカードの申し込み方法

横浜インビテーションカードを申し込む際は、 こちらのページにいき、少しスクロールしたところにある

こちらのページにいき、少しスクロールしたところにある

「今すぐ申し込む」というボタンをクリックして、

同意事項を確認後、名前や住所など入力フォームを埋めていけば、申し込みができます。

>  横浜インビテーションカードの申し込みはこちら

横浜インビテーションカードの申し込みはこちら

3. 三井住友VISAカード

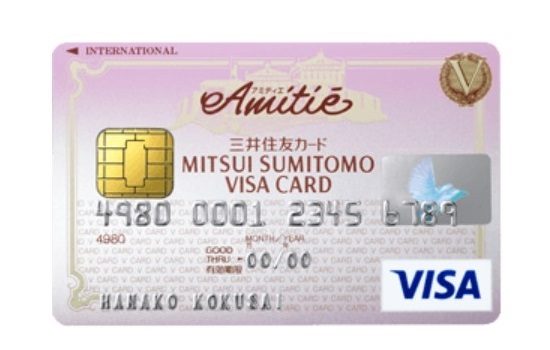

個人的に、最も長く愛用しているのは「三井住友VISAカード 」です。

」です。

いくつか種類があるのですが、海外旅行保険の条件が良いカードを選ぶなら、男性なら「三井住友VISAクラシックAカード」、女性なら「三井住友VISAアミティエカード」がおすすめ。

どちらのカードも、キャッシュレス診療OKかつ、最短3日でカードが発行されるので使い勝手が良いです。

※両方とも海外旅行保険の補償内容は同じなのですが、女性の場合は「アミティエカード」(女性限定のカード)の方が少しお得です。携帯料金の支払いをこのカードに設定しておくと、ポイントが2倍になるという特典があるのです。(携帯料金をカードで支払わないなら、どちらを選んでもOKです)

どちらのカードも海外旅行保険の補償金額は、以下の通り。

- 傷害死亡・後遺障害:300万円(*利用付帯で+1,700万円)

- ケガ治療:100万円

- 病気治療:100万円

- 賠償責任:2,500万円

- 携行品損害:20万円

- 救援者費用:150万円

*海外旅行保険は「自動付帯」(自動でついてくる)となっていますが、利用付帯にする(旅費交通費をそのカードで払う)と、障害死亡・後遺障害の額が1,700万円プラスされて、合計2,000万円という高額補償になります。

このカードは、やはり「三井住友ブランド」だけあって、いざというときのサポート体制やセキュリティー面に信頼がおけるんですよね。

不正利用防止のシステムもあるので、ネットショッピングや海外での支払いにも安心して使えます。

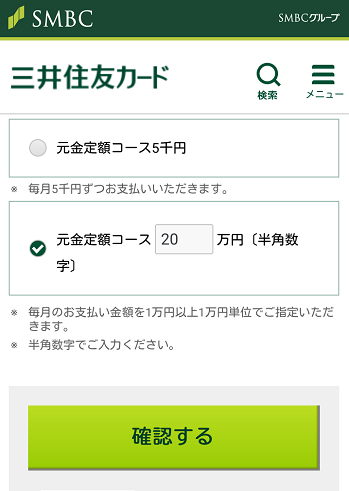

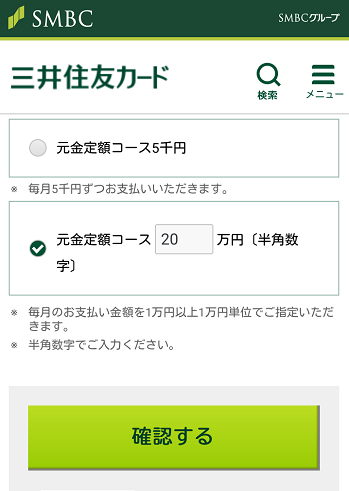

年会費を無料にする方法

カードの年会費は初年度は無料、2年目以降は「クラシックAカード」が1500円、「アミティエカード」が1250円となっているのですが、実はこれ簡単に無料にできるんです。

その無料にする方法というのは「マイ・ペイすリボ」に登録して、年1回カードを使うということ。

「マイ・ペイすリボ」というのは、毎月の支払額を自分で決めた金額に固定させる制度のことです。

例えば「毎月の支払額」を3万円に設定した場合、その月にカードで5万円使ったとしても、3万円しか請求されません。その代わり、残りの2万円には利息がかかります。

でも、この「毎月の支払額」をカードの利用限度額(20万円等)に設定しておけば、リボ払いにならない(一括払いと一緒になる)ので、利息が一切かからず、普通のカードと同じように使えるのです。

リボ払いの「毎月の支払額」は、ネットから変更できるので、簡単に年会費を無料にできちゃいます。

ちなみに年1回の利用は、少額でもOKなので、コンビニでお菓子を買うとか、

自分用にAmazonギフト券を買うとかでもOKです。(Amazonギフト券は、15円から買えます。自分宛てに送れば、自分で使えます)

「クラシックAカード」と「クラシックカード」

なお、「クラシックAカード」と似たカードで、「A」のついていない「クラシックカード」というのもあります。

こちらは旅行保険が「利用付帯」(事前に旅費をカードで払わないといけない)な上に補償額も「クラシックAカード」より低めになっているので、充実した海外旅行保険が欲しいなら「A」のついている方のカード(三井住友VISAクラシックAカード)を選びましょう。

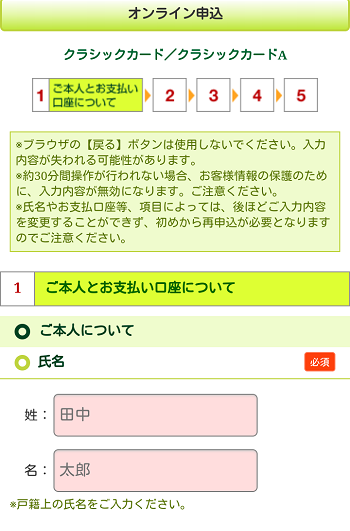

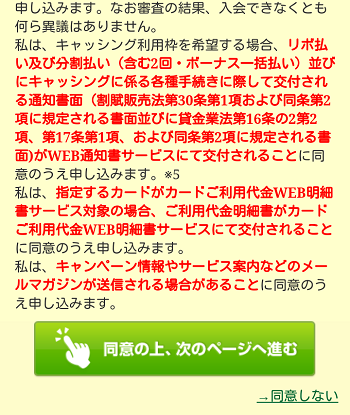

三井住友VISAカードの申し込み方法

三井住友VISAカードを申し込む際は、こちらのページ にいって、

にいって、

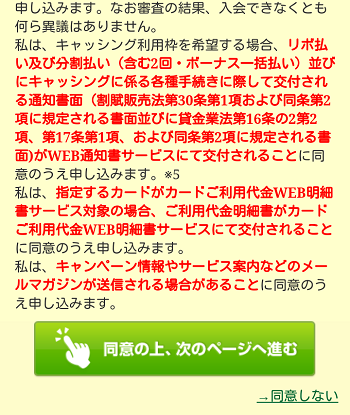

申し込みたいカード(男性なら「クラシックカードA」、女性なら「アミティエカード」がおすすめ)の下にある「今すぐ申し込む」というボタンをクリックして、

次の画面の下部にある「同意の上、次のページへ進む」を押して、

必要事項を入力していけば、申し込みができます。

> 三井住友VISAカードの申し込みはこちら

おすすめ3枚の補償額を合算すると…?

クレジットカードの海外旅行保険は「傷害死亡・後遺障害」以外は補償額が合算できるので、上記3枚を持っていれば、トータルの補償額は以下となります。

< 3枚の合算補償額 >

- 傷害死亡・後遺障害:2,000万円

- ケガ治療:500万円

- 病気治療:570万円

- 賠償責任:6,500万円

- 携行品損害:60万円

- 救援者費用:450万円

これだけの補償額があれば、ほとんどのケースには対応できるんじゃないでしょうか。

クレジットカードの海外旅行保険を活用するときは、カードを複数持ちして、トータルの補償額を上げておくのがポイントなんですね。

>  エポスカードの公式ページをチェック

エポスカードの公式ページをチェック

>  横浜インビテーションカードの公式ページをチェック

横浜インビテーションカードの公式ページをチェック

> 三井住友VISAカードの公式ページをチェック

妻や夫、子供、両親の海外旅行保険も欲しいなら…?

※以下の説明が必要ない方は、次の項目「海外旅行に、クレジットカードは何枚持っていくべき?」に飛んでください。

クレジットカードの海外旅行保険は、そのクレジットカードを持っている人だけに適用されます。

独身者なら全く問題ないのですが、家族の保険も必要な方は、別途対策が必要です。

その際、家族の年齢が18歳以上かどうかで対策が分かれます。

- 家族が18歳以上 → 「家族カード」を作る

- 家族が18歳未満 → 「家族特約付き」のカードを作る

以下、詳しく説明します。

※「家族」の定義は、「生計を同一にする配偶者・両親・子供」としているカード会社が多いです。

※家族が18歳未満の場合は、こちらまで飛んでください。

家族が18歳以上の場合

保険をかけたい家族の年齢が18歳以上の場合、そのクレジットカードの「家族カード(*)」を作れば、家族にも同じ保険が適用されます。

「家族カード」は1,000円前後の年会費がかかるものが多いですが、有料の海外旅行保険に加入するよりは、断然安くすみます。

ちなみに、エポスカードのように「家族カード」を発行していないクレジットカードもあるので注意が必要です。

*家族カードとは:そのクレジットカードを契約している人の家族に対して追加発行できるカード。家族がその「家族カード」を使って買い物をすると、請求は本会員(クレジットカードを契約している人)に来ます。

保険は「自動付帯」がおすすめ

「家族カード」が発行できるクレジットカードを選ぶ際、旅行の期間が90日以内なら、保険が「自動付帯」のものを選びましょう。

「利用付帯」のカードだと、家族1人1人のカードで、それぞれ旅費交通費を支払わないと保険が適用にならないため、面倒です。

「家族カード」が発行できるおすすめクレジットカード

保険が「自動付帯」で、かつ「家族カード」が発行できるおすすめのクレジットカードは、以下となります。

1. 横浜インビテーションカード

先ほど紹介した年会無料のクレジットカード「横浜インビテーションカード」は、家族カードがなんと3枚まで無料で発行できるんです。

そのため、奥さんと20歳の娘さん、18歳の息子さんとの家族旅行…なんてときでも、3人分の家族カードを発行すれば、全員にそれぞれ以下の補償額が適用されます。

- 傷害死亡・後遺障害:2,000万円

- ケガ治療:200万円

- 病気治療:200万円

- 賠償責任:2,000万円

- 携行品損害:20万円

- 救援者費用:200万円

これだけの補償があって、家族カードの年会費が無料だなんて嬉しいですよね! 家族旅行の前にぜひとも作っておきたいカードと言えるでしょう。

>  横浜インビテーションカードの申し込みはこちら

横浜インビテーションカードの申し込みはこちら

2. REX カード

年会費無料で、家族カードも3枚まで無料発行できるカードといえば、「 REX(レックス) カード」もおすすめです。

REX(レックス) カード」もおすすめです。

REXカードの補償額は以下の通り。

- 傷害死亡・後遺障害:2,000万円

- ケガ治療:200万円

- 病気治療:200万円

- 賠償責任:2,000万円

- 携行品損害:20万円

- 救援者費用:200万円

横浜インビテーションカード同様、補償額が高いです。

しかもREXカードはポイントの還元率が1.25%と他より高いため、普段使いのカードとしてもおすすめです。

>  REXカードの申し込みはこちら

REXカードの申し込みはこちら

3. 三井住友VISAカード

先ほど紹介した「三井住友VISAカード」も家族カードが発行できます。

家族カードの年会費も、「クラシックカードA」なら550円、「アミティエカード」なら400円と安いです。(初年度は1枚まで家族カードの年会費が無料)

「クラシックカードA」と「アミティエカード」の補償額は同じで、以下の金額となっています。

- 傷害死亡・後遺障害:300万円(*利用付帯で+1,700万円)

- ケガ治療:100万円

- 病気治療:100万円

- 賠償責任:2,500万円

- 携行品損害:20万円

- 救援者費用:150万円

> 三井住友VISAカードの申し込みはこちら

おすすめ3枚の補償額を合算すると…?

家族カードの海外旅行保険も補償額が合算できるので、上記3枚の家族カードを発行しておけば、トータルの補償額は以下となります。

< 3枚の合算補償額 >

- 傷害死亡・後遺障害:2,000万円

- ケガ治療:500万円

- 病気治療:500万円

- 賠償責任:6,500万円

- 携行品損害:60万円

- 救援者費用:550万円

これだけあれば、万が一の時も安心できますね~。

>  横浜インビテーションカードの公式ページをチェック

横浜インビテーションカードの公式ページをチェック

>  REXカードの公式ページをチェック

REXカードの公式ページをチェック

> 三井住友VISAカードの公式ページをチェック

家族が18歳未満の場合

※以下の説明が必要ない方は、次の項目「海外旅行に、クレジットカードは何枚持っていくべき?」まで飛んでください。

家族(子供)が18歳未満の場合、家族カードの発行ができません。

そのため「家族特約」のついたクレジットカードを作る必要があります。

「家族特約」のついたおすすめクレジットカード

「家族特約」まで付いているカードとなると、年会費がかかるカード(主にゴールドカード)がほとんどですが、「自動付帯」の海外旅行保険がついてきて、年会費が安めのカードというと、以下のカードになります。

1. プラスハッピーUCカード

年会費が無料なのに家族特約が付く珍しいカードといえば、「プラスハッピーUCカード」。

補償額は以下の通りです。

- 傷害死亡・後遺障害:1,000万円

- ケガ治療:100万円

- 病気治療:100万円

- 賠償責任:1,000万円

- 携行品損害:20万円

- 救援者費用:100万円

やはり年会費が無料な分、補償額は少し低めなので、このカード1枚では不安が残りますが、他のカードと組み合わせて使えばOKです。

ちなみに、プラスハッピーUCカードの家族特約が適用されるのは「生計を共にする19歳未満の子供」のみ。配偶者や両親などは対象外となります。

> プラスハッピーUCカードの申し込みはこちら

2. UCSカード

もう一つ、安く「家族特約」を付けられるクレジットカードといえば「UCSカード」。

こちらも年会費が無料のカードで、カード自体には海外旅行保険が付いていないのですが、年会費1,000円の「UCS旅とくプラス」(UCSカードを持っている人だけが加入できるサービス)に加入すれば、家族特約付きの海外旅行保険がゲットできるのです!

しかもこの家族特約の対象者は、配偶者・子供・同居の親族と対象が広く、そのすべてを年間1,000円でカバーできるので、めちゃくちゃお得なのです。

海外旅行保険の補償額は以下の通り。

- 傷害死亡・後遺障害:1,000万円

- ケガ治療:100万円

- 病気治療:100万円

- 賠償責任:2,000万円

- 携行品損害:20万円

- 救援者費用:100万円

年会費が安いだけあって、やはり補償額は少し低めですが、このカードの場合、補償額を増額させる裏技があります。

それは家族カードを発行して、そちらでも「UCS旅とくプラス」に加入するという技。

例えば奥さんの家族カードを発行した場合、補償額を以下のように倍増させることができます。

- 傷害死亡・後遺障害:1,000万円

- ケガ治療:200万円

- 病気治療:200万円

- 賠償責任:4,000万円

- 携行品損害:40万円

- 救援者費用:200万円

自分のカード+奥さんのカードのそれぞれで「UCS旅とくプラス」(年1,000円)に加入するため、年2,000円かかってしまうのですが、上記の補償額が、子供や同居の親族全員に適用されるので、かなりお得です。

ちなみに、UCSカードはアピタやピアゴで買い物する際に使うと、割引が効いたりします。

> UCSカードの申し込みはこちら

3. 三井住友VISA ゴールドカード

「家族特約」のあるクレジットカードといえば、年会費が1万円以上するゴールドカードが主流なのですが、「三井住友VISA ゴールドカード」なら、その年会費を安く抑えることができます。

家族特約の補償額は以下の通り。

- 傷害死亡・後遺障害:1,000万円

- ケガ治療:200万円

- 病気治療:200万円

- 賠償責任:2,000万円

- 携行品損害:50万円

- 救援者費用:200万円

(家族特約の対象者は「生計を共にする19歳未満の同居の親族」です)

さすがゴールドカードだけあって、補償額が高めです。

しかも本会員(自分)の補償額はさらに高く設定されているのです。

↓

- 傷害死亡・後遺障害:1,000万円(*利用付帯で+4,000万円)

- ケガ治療:300万円

- 病気治療:300万円

- 賠償責任:5,000万円

- 携行品損害:50万円

- 救援者費用:500万円

家族カード(年1,000円)を発行すれば、配偶者や親にも上記の補償額を適用させることができます。

審査の条件

ただしゴールドカードとなるため、普通のカードよりも、審査条件は厳しくなります。

「三井住友VISA ゴールドカード」の申し込み条件は「30歳以上で安定した収入がある方」。噂では年収500万円以上&勤続年数5年以上が基準になっているのではないかと言われています。

上記の基準に達していない場合は、まず「三井住友VISAクラシックカードA 」や「三井住友VISAアミティエカード

」や「三井住友VISAアミティエカード 」など、審査の緩いカードを作って、半年~1年ほど利用実績を積むことで、ゴールドカードを取得できるようになります。

」など、審査の緩いカードを作って、半年~1年ほど利用実績を積むことで、ゴールドカードを取得できるようになります。

20代ならもっとお得なカードがある

20代の方なら、「三井住友VISA ゴールドカード」よりもっとお得なカードがあります。

それは「三井住友VISA プライムゴールドカード」。

これは「三井住友VISA ゴールドカード」と全く同じ海外旅行保険&家族特約がついてくるにも関わらず、年会費が安く、審査も普通のゴールドカードより緩めです。

年会費を半額にする方法

カードの年会費はそれぞれ、

・三井住友VISAゴールドカード:10,000円

・三井住友VISAプライムゴールドカード:5,000円

となっています。

…が、この年会費を半額にする裏技があるのです。

それは「マイ・ペイすリボ」に登録して、カードを年1回以上使うということ。

先ほども紹介したのですが、「マイ・ペイすリボ」というのは、毎月の支払額を自分で決めた金額に固定させるリボ払い制度のことです。

この「毎月の支払額」をカードの利用限度額に設定しておけば、リボ払いが発生しない(一括払いと一緒になる)のです。

「毎月の支払額」は、ネットから変更できるので、簡単にゴールドカードの年会費を半額(以下の料金)にできちゃいます。

- 三井住友VISAゴールドカード:

10,000円 → 5,000円

- 三井住友VISAプライムゴールドカード:

5,000円 → 2,500円

ちなみに、どちらのカードも初年度の年会費は無料です。

さらに年会費を安くする方法

年会費が半額になっただけでも嬉しいですが、実は年会費をもう1,000円安くする方法があります。

それは以下の3条件をクリアするということ。

- 毎月の明細書を、紙による郵送からWeb明細に切り替える

- 年1回以上、リボ払いを利用する

- カードを定期的に利用する(月に1回以上カードを利用した月が、1年のうちに6回はある)

上記条件をクリアすると、年会費は以下の金額になります。

- 三井住友VISAゴールドカード:

10,000円 → 4,000円

- 三井住友VISAプライムゴールドカード:

5,000円 → 1,500円

細かい条件があるので少し面倒ではありますが、この金額で三井住友のゴールドカードを持てるというのは嬉しいですね。

> 三井住友VISAゴールドカードの詳細をチェック

> 三井住友VISAプライムゴールドカードの詳細をチェック

おすすめ3枚の補償額を合算すると…?

以上、紹介した3枚の補償額を合算すると、家族特約の補償額は以下の金額となります。

< 3枚の合算補償額 >

- 傷害死亡・後遺障害:1,000万円

- ケガ治療:400万円

- 病気治療:400万円

- 賠償責任:5,000万円

- 携行品損害:90万円

- 救援者費用:400万円

まあ、これだけあれば一安心ですね。

ちなみに「家族特約」って、そのクレジットカードの持ち主が一緒に行かない旅行でも適用されるんです。

なので、例えばお子さんが友達同士で旅行に行ってトラブルにあった場合でも、保険金が下りるんですよ! すごいですよね~!!

海外旅行に、クレジットカードは何枚持っていくべき?

買い物はもちろん、海外旅行保険や海外キャッシングにも使えるクレジットカードは、海外旅行の必需品。少なくとも2~3枚は持って行ったほうがいいです。

特に、海外で使える店舗の多い「VISA」と「MASTER」は両方持っていた方がいいですね。

あと日本円から現地のお金に両替するときは、基本的に「海外キャッシング」を利用すると、一番レートが良く、お得に両替できます。(特にマイナーな通貨ほど、「海外キャッシング」のお得度が増します)

海外キャッシングというのは、現地のATMに、自分のクレジットカードを入れてお金を引き出す方法のことを言います。

※海外キャッシングの具体的なやり方はこちらにまとめています。 → 「海外キャッシングの方法を、超わかりやすく解説します!!」

私は大抵、旅行先の空港に着いたら、空港のATMで海外キャッシングをしてお金を引き出しています。

ただATMによっては、VISAしか使えない(またはその逆)とか、なぜかカードを認識してくれない(別のカードだと大丈夫)…なんてことがあるので、複数のカードを持っていたほうが安心です。

またカードが複数枚あれば、万が一無くしたり、盗難にあったりしても大丈夫。

お財布の中に2枚、セキュリティベルトの中に1枚、スーツケースに2枚…といった感じで、分散してしまっておけば、紛失・盗難の際にも安心です。

万が一お財布がスられたりしたときも、クレジットカードなら、すぐにサポートデスクに電話してストップさせればいいだけなので安心です。

現金は、盗られちゃったら終わり。1円も戻ってこないですからね~^^;(←実体験)

クレジットカードを持っていれば、大量の現金を持ち歩く必要もないので、長期の旅行でも安心です。

クレジットカードの審査に通りやすくなるコツ

※以下の説明が必要ない方は、次の項目「海外旅行保険の保険金請求の流れ」に飛んでください。

クレジットカードを作るときのコツは以下の3つ。

- 一気にたくさん作らない

- 会社を辞める前に作る

- キャッシング枠を低めにする

以下、詳しく説明します。

1. 一気にたくさん作らない

クレジットカードを何枚か作るときは、一気にたくさん作らないことが大事です。

2~3枚ならいいんですが、4枚も5枚も一気にクレジットカードを作ろうとすると審査が通りにくくなっちゃうのです。

(急にたくさんカードを作ろうとすると、「買い物やキャッシングに使いまくって、お金を返さないつもりか…!?」とカード会社の人に疑われるため)

なのでカードを何枚か作りたい場合は、2~3枚作ったら3か月ほど期間をあけて、また2~3枚作ったら3か月あけて…という感じにしましょう。

2. 会社を辞める前に作る

会社を辞めて、世界一周などの長期旅行へ行く場合は、会社にいる間にクレジットカードを作っておいたほうがいいです。

無職だと、審査が通りにくいクレジットカードもあるので。

(無職でも、パートナーや家族に安定した収入があれば、審査は通ります)

3. キャッシング枠を低めにする

クレジットカードの審査期間を早めたい場合は、キャッシング枠(お金を借りる枠)を低めにしておくのがおすすめです。

特に年収が低い方の場合は、キャッシング枠を高めに設定してしまうと、審査が通りにくくなったりするみたいなので。

キャッシング枠は、後から増額することもできるので、早く審査に通りたいなら、低めに設定しておきましょう。

ちなみにクレジットカードの申し込みフォームを入力する際は、埋められる項目はできるだけ全部埋めたほうが、きっちりしてる人という印象になって、審査に通りやすくなるそうです。

審査に落ちたら…?

万が一審査に落ちてしまった場合は、次のカードを申し込むまで、6か月の期間をあけましょう。

というのも、新たにクレジットカードを作る際、カード会社はその人の信用情報をコンピューターで照会するのですが、そこには「2か月前に別のクレジットカード会社の審査に落ちた」なんて情報がバッチリ載っちゃっているのです。

ただこの情報は6か月たつと消えるので、もし審査に落ちたとしても、6か月待ってから別のカードを作ればOKなんですね。

ちなみに、今回紹介したおすすめのクレジットカード( エポスカード、

エポスカード、 横浜インビテーションカード、三井住友VISAカード

横浜インビテーションカード、三井住友VISAカード )は、何か問題のある人(クレジットカードの返済を何度も滞納していたり、自己破産していたりする人)じゃなければ、普通に作れると思います。

)は、何か問題のある人(クレジットカードの返済を何度も滞納していたり、自己破産していたりする人)じゃなければ、普通に作れると思います。

海外旅行保険の保険金請求の流れ

※以下の説明が必要ない方は、最後の項目「クレジットカードの海外旅行保険活用法まとめ」に飛んでください。

クレジットカードについている海外旅行保険の請求手続きは、普通の海外旅行保険と一緒で、以下の3ステップとなります。

- 旅行保険デスクに電話する

- オペレーターに指示された必要書類を用意して送る

- 保険金が支払われる

以下、詳しい流れを紹介します。

1. 旅行保険デスクに電話する

海外で事故や病気などのトラブルが発生したら、まずはクレジットカードの海外旅行保険デスクに連絡します。

(連絡先は、クレジットカードについてくる案内書に書いてあります。案内書をなくした場合、「○○カード 海外旅行保険 連絡先」…みたいな感じで検索すれば出てきます)

オペレーターさんに聞かれるがまま、事故の状況や加入しているクレジットカードの情報を答えると、今後の手続きについて教えてくれます。

(病気でキャッシュレス診療がしたい場合は、オペレーターさんが指定の病院を教えてくれます)

2. 必要書類を用意して送る

保険金をこちらで立て替えて後で請求する場合は、レシートなどオペレーターさんに指定された必要書類を後日送ればOKです。

保険デスクへの連絡は、事故の日から30日以内にすればOKなので、短期の旅行の場合は帰国してから連絡しても大丈夫です。

私は世界一周中は海外からSkypeで連絡しましたが、保険金の請求手続きは、帰国後でOKと言われました。(帰国後に再度連絡すると、保険金の請求に必要な書類が送られてきたのでそれを書いて、パスポートに押してある出国スタンプのコピーなどと共に送り返す感じでした)

なお「カメラやスマホが盗まれた…!」なんてときは、現地の警察に行って盗難証明書(ポリスレポート)をもらっておく必要があります。(必要になる書類は、オペレーターさんに聞けば詳しく教えてくれます)

3. 保険金が支払われる

書類を送ってしばらくすると、書類に記入した銀行口座に保険金が入金されます。(携行品損害の場合は、基本的に免責3,000円を引いた額が振り込まれます)

病気や盗難、事故など、海外でトラブルに合うとどうしても落ち込んじゃいますが、こうやって振り込まれたお金を見ると、ちょっと嬉しくなって「保険入っててよかった~」という気分になります^^

クレジットカードの海外旅行保険活用法まとめ

長くなったので最後に要点をまとめておきましょう。

< クレジットカードの海外旅行保険情報まとめ >

- 有料の海外旅行保険に入らなくても、クレジットカードについている無料の海外旅行保険をうまく活用すれば大丈夫。

- クレジットカードの海外旅行保険は、有料の海外旅行保険より補償額が低めに設定されているが、クレジットカードを複数枚持てば、補償額を増額できる。

- クレジットカードの海外旅行保険は、専門の保険会社に委託されているので、接客対応は有料の海外旅行保険と変わらない。

- クレジットカードを選ぶ際は、海外旅行保険が自動付帯になっているカードを選ぶと良い。

- おすすめのクレジットカードは、「

エポスカード」「

エポスカード」「 横浜インビテーションカード」「三井住友VISAカード

横浜インビテーションカード」「三井住友VISAカード 」の3枚。(各カードの詳細は、こちら)

」の3枚。(各カードの詳細は、こちら)

- 長期旅行(90日以上の旅行)に行くなら、自動付帯の保険期間(90日)が切れるタイミングで、利用付帯付きクレジットカード(リクルートカードなど)で旅費交通費を支払うことで、そこから90日間、保険の適用期間を延ばすことができる。

- 家族の保険が必要な場合は、家族の年齢が18歳以上なら「家族カード」を作って対応する。家族の年齢が18歳未満なら「家族特約付き」のカードを作って対応する。

- 海外に行くなら、ATMでの利用や盗難に備えて、少なくとも2~3枚はクレジットカードを持って行ったほうがいい。

- クレジットカードは、一気に4枚以上作ると怪しまれて審査に通りにくくなる。2~3枚作ったら、3か月ほど期間をあけてから新たなカードを作ったほうがいい。

- クレジットカードの審査に落ちてしまったら、次のカードを申し込むまで6か月あけた方がいい。

- カードによっては無職だと審査に通りにくくなるため、長期旅行へ行く際は、会社を辞める前にカードを作った方がいい。

以上、参考になったら嬉しいです♪

>  エポスカードの詳細をチェック

エポスカードの詳細をチェック

> 三井住友VISAカードの詳細をチェック

>  横浜インビテーションカードの詳細をチェック

横浜インビテーションカードの詳細をチェック

> リクルートカードの詳細をチェック

にほんブログ村 女性トラベラーランキングへ

にほんブログ村 女性トラベラーランキングへ

:100万円

:100万円横浜インビテーションカード:200万円

エポスカード:200万円

REXカード:200万円

エポスカード」「

横浜インビテーションカード」「三井住友VISAカード

![]() 」です。(各カードの詳細は、こちらにまとめています)

」です。(各カードの詳細は、こちらにまとめています)

エポスカード」。

こちらのページの下のほうにある

横浜インビテーションカード」も、年会費無料なのに、充実した海外旅行保険が付いています。

こちらのページにいき、少しスクロールしたところにある

![]() 」です。

」です。

![]() にいって、

にいって、

モルディブ新婚旅行に行く前に知っておきたかった10のこと

モルディブ新婚旅行に行く前に知っておきたかった10のこと 海外旅行保険は入らないでOK!保険料が無料になる裏技があるよ

海外旅行保険は入らないでOK!保険料が無料になる裏技があるよ 初心者におすすめの登山グッズと、女性の山小屋泊持ち物リスト

初心者におすすめの登山グッズと、女性の山小屋泊持ち物リスト ドコモのスマホ料金を毎月5,000円安くする方法があった!携帯料金節約術

ドコモのスマホ料金を毎月5,000円安くする方法があった!携帯料金節約術 剱岳で滑落の危機!カニのタテバイ&ヨコバイの恐怖…!!

剱岳で滑落の危機!カニのタテバイ&ヨコバイの恐怖…!!

コメント

-

-

※コンピューターによるスパム投稿を防ぐため、コメントは承認制となっています。(コメントが表示されるまでに、少し時間がかかることがあります)無料の保険は理解したのですが、これクレジットカード会社にメリットあるんですか?

by 旅人はサンタクロース 2018/10/22

>旅人はサンタクロース さん

お返事遅れてすみません!

クレジットカード会社のメリットとしては、良い海外旅行保険をつければ、そのクレジットカードを持ちたいと思う人(クレジットカードの利用者)が増える、という点かと思います。実際、高額な保険金の請求をする人はそこまで多くないのかもしれないですね。みんなが高額な保険金を請求していたら、カード会社も赤字になってしまうと思うので^^

by りりー 2018/10/27